游戏不仅是腾讯目前的主要收入和利润来源。 作为超级数字场景,它们也是科技公司底层技术成长的摇篮。 其战略意义不言而喻。 现在微软、谷歌、META等国际科技领军企业纷纷加大对游戏的投入,布局虚拟宇宙,争夺下一个技术进步的话语权。

1、游戏行业现状

国产游戏的现状。 《中国游戏产业发展报告》显示,2021年,中国游戏市场实际销售收入2965.13亿元,比去年增加178.26亿元,同比增长6.4%。 尽管收入仍在增长,但由于宅经济逐渐衰退、热门产品数量下降,增速较去年同期缩水近15%。 移动游戏实际销售收入2255.38亿元,同比增长7.57%,仍占据国内游戏市场主流,占总收入的76.06%; 客户端游戏588亿元,增长5.15%,占比19.83%,基本保持稳定; 网页游戏依然萎缩,实际销售收入仅60.3亿元,占比仅2.03%,环比下降20.74%,延续连续五年下滑趋势; 主机游戏25.8亿元,增长22.34%。 国内游戏市场销售收入中,贡献最大的依然是自研游戏。 2021年,自主研发游戏国内市场销售收入2558.19亿元,较去年增加156.27亿元,同比增长6.51%,增速同比下降约20%。同年。 2021年,以电子竞技进军亚洲、夺得《英雄联盟》总决赛为契机,电子竞技行业的社会影响力不断扩大。 国内电子竞技市场销售收入1401.81亿元,同比增长2.65%,增速同比下降42%。 用户数为4.89亿,同比增长0.27%。 全球游戏市场层面,手游、端游、主机游戏占比约为5:2:3。 2020年全球移动游戏市场规模约为5018亿元,其中国内移动游戏市场规模1944亿元,占比39%,海外移动游戏市场规模3075亿元,占比61%; 2021年手游收入同比增速将达到7.3%,远超其他终端和整体增速。

游戏出海现状。 自研游戏海外市场销售收入180.13亿美元,较去年增加25.63亿美元,同比增长16.59%,增速同比下降约17%年。 欧、美、日、韩依然是出海游戏的主要市场,但从近三年的数据来看,其合计占比逐年下降,而其他地区占比却不断上升逐年增长,表明我国自主研发游戏正在不断向新兴市场拓展。 。

2、腾讯游戏的现状。

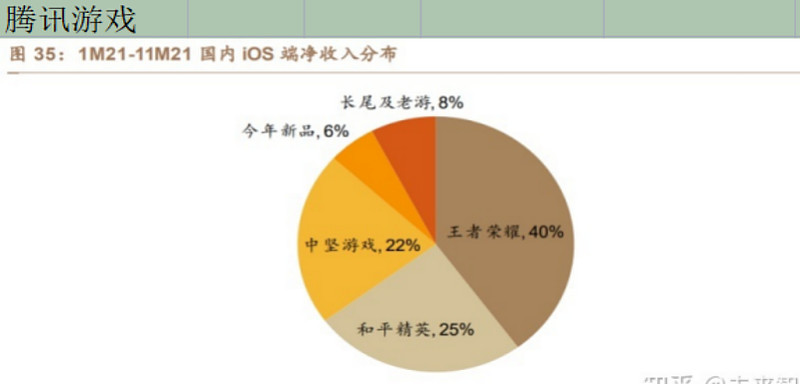

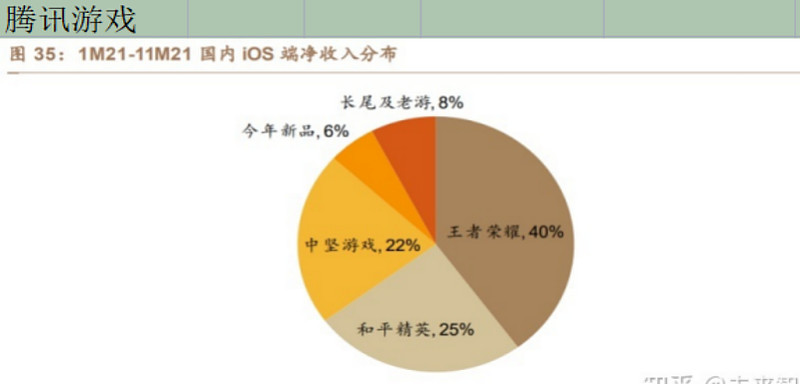

2021年,腾讯游戏收入来自本土游戏1288亿元(其中社交网络业务1646亿元,占手游占比78%),增长6%,国际游戏455亿元,占比22%,同比增长6%。增长31%,移动游戏收入1648亿,增长12%。 旅游收入增长2%至453亿元。 腾讯国内游戏收入由热门游戏、核心游戏、长尾游戏和年度新品组成。 结构如下:

(图片来自网上摘录)

国内收入前65%来自两款热门手游,分别是自研手游《王者荣耀》和《和平精英》(迁移自《绝地求生刺激战场》,与《绝地求生》同) 。 《绝地求生》手机版由腾讯自主研发,韩国蓝洞PUBG授权); 核心游戏收入占比22%,如自研客户端游戏《穿越火线》和代理客户端游戏《英雄联盟(LOL)》(Rist games)、代理客户端游戏《堡垒之夜》(Epic Games)、代理手游游戏《完美世界》等; 最后是长尾游戏和年度新品。 长尾游戏主要有《欢乐斗地主》、《QQ飞车》等,一批自研休闲游戏营收占比约8%,当年新品占比约6%。 2021年第四季度开始,受米哈游11月推出的二次元角色扮演(RPG)游戏《原神》和莉莉丝《万国觉醒》影响,《和平精英》收入出现下滑, 《王者荣耀》的收入虽然有所增长,但排名却有所下降。 腾讯自研手游出口海外中,策略类、角色扮演类、射击类游戏的收入占比近三年稳定在60%以上,而其他类型的排名变化频繁。 2021年表现突出的是淘汰赛类、多人在线战术比赛和模拟经营类。 腾讯的海外收入由芬兰Supercell综合收入的55%和自研产品收入的45%组成。 后者80%的收入来自《绝地求生手游》,第二名和第三名分别是《英雄联盟手游》和《白夜极光》。 目前独立发行成交额约占90%。 除台湾、越南等监管较强的市场外,均采用独立发行模式。 从地区来看,欧洲是最大的地区,占39%,其次是美国,占22%,东南亚、日本和韩国分别占7%、7%和4%。 据我们测算,2020年腾讯在国内手游市场的市场份额达到58%,而海外仅为10%。

游戏的行业地位取决于三个方面:内容开发、发行渠道、游戏运营。 腾讯的内容研发主要由国内四家工作室进行:天美、光子、指环王、北极光、Riot Games、芬兰的Supercell。 国内工作室拥有较强的移动端研发能力,而国外工作室则更注重3A端游和主机游戏的研发。 游戏的颠覆性玩法创新主要来自客户端游戏和主机游戏,这些游戏对人机交互和计算能力要求很高。 中重度游戏一般由客户端游戏和主机游戏制作。 手机版主要是客户端游戏和主机游戏的移动化改造。 很难产生颠覆性、创新性的玩法。 因此,客户端游戏和主机游戏的研发能力更为重要。 腾讯目前在MMORPG、MOBA、FPS等竞技游戏方面积累了雄厚实力。 对于目前流行的2D、乙女、模拟策略SLG等小众游戏,其计划较少。 近两年还错过了《恋与制作人》的投资。发行渠道方面,腾讯拥有超级APP微信、用用宝以及QQ游戏、Wegame两大游戏平台,拥有50%的份额硬核联盟方面,腾讯传统的渠道优势使其发行成本明显低于中小游戏公司。不过,目前的发行也出现了一些明显的变化,比如最近火爆的米哈游的《原神》和莉莉丝的《 《万国觉醒》通过买量发行绕过传统渠道,尤其是《原神》全球全平台发布,在索尼、谷歌的支持下,瞬间占据全球手游排行榜第一名。 腾讯游戏运营能力已经非常成熟,但游戏运营与游戏内容和发行密切相关,需要了解用户,包括他们的审美偏好、心理需求等。腾讯在MOBA等竞技游戏方面的运营非常成功,但同一品类无法满足所有时期顾客的需求,会出现审美疲劳和喜好转变。

腾讯游戏的问题。 首先,“原神”的出现意味着,与单一产品的得失相比,强大对手带来的行业秩序和市场格局的变化才是腾讯需要努力应对的。 渠道的价值虽然很大,但它并不是产品成功的必要条件,更不是成功的必然; 渠道的垄断并不能阻挡真正吸引顾客的产品。 产品的吸引力是最重要的决定因素。 我们怎能不错过呢? 每一次可能的打击都是领头boss必须认真面对的问题。 可能是年轻人喜好的偏差,也可能是多品类的投入和深耕; 其次,腾讯的游戏研发、发行和运营能力并不适用于所有品类的游戏。 某些品类的经验积累无法在新品类中赋能开发学习,甚至可能错失新品类的热门; 此外,在精品时代,3A级团队的组建和管理,就像华为挑战5G标准、潘建伟教授进攻量子计算一样,是中国游戏产业面前的一堵高墙。 。 只有克服它,中国游戏才能真正由大到强。 目前,腾讯、网易、米哈游、祖龙等龙头企业均已进入3A(大量时间/资源/金钱)和产业化。 在初创公司中,口碑最好的无疑是“黑神话”,其游戏科学仍处于起步阶段。 但迄今为止,米哈游的《原神》是唯一真正拿出产品、经过市场检验、取得骄人成绩的。最后,由于监管收紧、审批收紧,腾讯国内游戏市场发展举步维艰,2018年和2021年,国家新闻出版广电总局两次停止发行版号,重启审批流程后,发行版号数量远少与2017年相比,游戏行业经历了两轮寒冬,中小企业生存艰难或直接被淘汰,虽然腾讯、网易等龙头企业可能有一定版号储备,但如果持续无法获得新版号,裁员游戏开发商也将是业绩压力下的必然之举。总量管制政策下,版号变得如此稀缺,对于占据半壁江山的腾讯来说是不现实的,获得总数的一半以上。 2022年4月和2022年6月的两轮版号发布中,腾讯均未收到颗粒。 。 这样的监管环境让腾讯在中国推广新游戏变得非常困难。 例如,2021年8月,腾讯游戏平台WeGame推出首款3A游戏《怪物猎人:世界》,但上线4天后就被监管部门要求下架。 目前,还未能恢复上线。

3、腾讯的游戏策略

(一)加大应对投入。 在腾讯游戏已经占据国内市场半壁江山的情况下,从商业角度来看,腾讯游戏已经处于山顶,一切都在走下坡路。 腾讯现在打破这种局面的唯一办法,就是登上新的山峰,重新修炼满级女王。 首先,在3A时代,开发单款游戏所需的时间、成本、人力都在增加游戏设计产业,门槛高,风险也高。 如果高投资不能创造爆款,对中小游戏公司的伤害将是致命的,而对于腾讯来说,他表示,通过投资各个细分品类,吸引游戏开发商加入腾讯的开发联盟,形成投资网络,可以不错过任何一个趋势; 同时,产品背后最终还是人,内部立项成本已过亿。 在这种情况下,加速投资将有助于腾讯获得更多优秀人才,无论是促进人才流动,还是吸引和组建更适合攻克某个项目的团队硬件设备,这对未来都大有裨益。 ; 最后,增加投资仍需办理审批手续。 减少数量的解决办法是通过扩大投注范围来扩大“获胜”的概率。 综上所述,腾讯投资游戏实际上需要打造另一个平台,用于孵化企业、聚集人才、争夺牌照。 2017年启动“极光计划”,成立Next Studio,支持国内独立游戏研发工作室,提供资金支持、开发指导、渠道指导、运营支持、版号申请等加盟和孵化服务。

(2) 布局控制台游戏。 除了上述手游和端游外,主机游戏是最考验AI等底层技术实力的主要游戏品类。 2019年,全球主机游戏市场份额为32%,其中移动游戏和PC游戏分别占比45%和23%。 由于游戏历史和生活方式的差异,北美的游戏文化与中国完全不同。 北美地区更倾向于选择购买游戏机,美国也是游戏机最大的消费市场。 2018年,美国在全球最受欢迎的三大游戏机总销量中排名第一,达到6320万台。 日本排名第二,但销量仅占美国市场的四分之一左右。 在游戏机市场上,目前只有任天堂、索尼、微软有能力设计和运营游戏机,其中任天堂是游戏机的先驱。 截至2019年12月31日,索尼PS4游戏机排名第一,总销量达到1.09亿台; 其次是任天堂的3DS,总销量达到7540万台。 任天堂的NS游戏机仅用了34个月就超越了微软的XOne,在74个月内排名总销量第三。 目前腾讯的优势主要在手游,几乎没有涉足主机游戏。 目前仅负责Nintendo Switch在中国的代理和运营。 至于主机游戏的介入,不难发现AMD在不涉及其他因素的情况下定制了一款主机。 相比之下,软件(尤其是平台生态建设)的壁垒要大得多。 唯一的办法就是花大量的钱进行营销。 主机平台吸引游戏开发商在腾讯平台上开发主机游戏。 它拥有丰富的游戏选择并吸引足够的买家以实现必要的平台规模。 此外,腾讯作为一家互联网公司,没有线下销售渠道,从头开始布局销售渠道也将是一笔巨大的开支。

(3)启动元界项目。 2020年,腾讯提出“全真实互联网”的概念,其核心是VR技术+沉浸式体验。 当用户在元宇宙中建立虚拟人格、建立社交关系、构建经济系统时,其边界远远超出了“游戏”,对应的商业价值是不可估量的,这就是“元宇宙”的吸引力。 从技术上来说,腾讯持股40%的Epic Games拥有全球领先的3D内容和AR/VR内容开发引擎工具Unreal Engine,以及AR组件和镜像世界的领导者Snap,以及全球音乐巨头Spotify、自由表达工具Bitmoji、Behind Camera Kit、社交软件Discord等,都有腾讯投资; 项目方面,腾讯于2020年参与投资元界第一股Roblox,并于2021年推出ZPLAN,主打“社交+游戏”,由天美工作室团队姚晓光领衔,天美工作室开发,团队规模逾千人。

然而,元宇宙的真正实现还需要跨越以下技术门槛:首先是虚拟现实技术,需要强大的AI算法,其次是大量的交互式实时数据,需要巨大的计算能力,最后是虚拟现实技术。传输大量数据,需要高速度。 高效的网络。 对于第一个门槛——算法游戏设计产业,目前国外公司具有优势。 对于第二个门槛——算力,应该说拥有云计算的公司,尤其是游戏娱乐项目的云计算数据中心是有优势的; 第三个门槛是网络。 应该说,国内企业有优势,因为国内5G建设较早。 此外,国有运营商的公共产品属性是网络分布广、传输能力强。

目前,国际科技巨头正在大力投资Yuanverse项目。 META、微软等公司由于布局较早,已经形成了一定的技术和硬件优势。 在中国,除了腾讯和网易之外,字节跳动和阿里巴巴也加大了投资。 随着游戏的投入,腾讯的步步紧逼。 对于科技公司来说,虚拟世界与现实世界之间的大门已经打开。 在从虚拟到现实、从现实到虚拟的技术升级中,又一轮大洗牌即将开始。 从PC时代的QQ到移动时代的微信,腾讯已经成功占领了两代社交连接平台。 从移动时代到VR/AR时代,腾讯能否领先?

(四)扩大游戏海外拓展

对于腾讯来说,在受到未成年人保护、版号审批等政策因素制约的国内市场,游戏出海不再是一种选择,而是一种必须。 出海能否成功,意味着游戏业务的增长是否可持续。 继续。

境外投资合作。 自2005年以来,我们通过投资和收购,目前已与海外领先的游戏公司建立了良好的合作关系。 我们的合作伙伴包括:(1)Riot Games——代表游戏《英雄联盟》,全资拥有; (2)动视暴雪——代表游戏《魔兽世界》《星际争霸》《炉石传说》,持股5%,代理《使命召唤》国内运营; (3)蓝洞——代表游戏《绝地求生》和手游《PUBG Mobile》,持股11.5%,第二大股东,授权开发《绝地求生》手游《和平精英》; (4)任天堂,获得Switch国内代理权,联合开发的《精灵宝可梦聚会》在Switch平台和移动端同时上线; (5)Epic games——代表游戏《Fortnite》和虚幻引擎技术,持有40%股份(否则为48%); (6)2019年投资芬兰supercell——代理游戏《Brawl Stars》《Tribes》《Conflict》; (7)法国育碧——代表游戏《雷曼》、《刺客信条》等,持股5%; (8)东南亚SEA——电子竞技及发行商。 此外,还投资了东南亚互联网巨头东海集团、越南发行商VinaGaming、韩国社交巨头Kakao,以增加渠道和分销合作伙伴。 国外游戏市场经历了主机-端游-手游时代的变迁,积累了强大的PC和主机3A游戏的研发和发行能力。 腾讯投资海外厂商,早期以客户端游戏为主。 自2019年以来,它主要专注于主机游戏开发商。 经过长期投资布局,已拥有强大的中、多款游戏颠覆性玩法创新能力,以及全球端游市场。 知识产权。

研发业务本土化。 凭借早期资本出海(投资海外客户端游戏工作室),与海外3A厂商建立了良好的合作关系,加上近年来在四大工作室集团研发经验的积累,腾讯在波士顿、洛杉矶设立了办事处加拿大安吉利斯、西雅图和蒙特利尔。 在英国利物浦、新加坡等地建立海外工作室,如天美的F1、光子的LA等工作室,建立和培育海外品牌LevelInfinity,与各工作室合作发布新游戏,并通过端到端的变革,汇聚3A、主机端布局、本地化运营等思路,加速游戏海外拓展。 目前,将旗下知名客户端游戏改编为手游,进而出海的策略开始奏效。 知名客户端转售案例有动视暴雪客户端游戏改编的《使命召唤手游》(天美工作室开发)、蓝洞正版授权的《和平精英》手游《PUBGM》(光子工作室开发)、与 Riot Games(Photon Studio 开发)合作的《英雄联盟 Mobile》和《Apex Legends Mobile》,以及任天堂 IP《Big Gathering》正版授权的《精灵宝可梦》。

海外表现还有待观察。 游戏出海所产生的增量,很可能无法与过去本土市场的高毛利率相比。 首先,由于国内监管严格,不仅腾讯、网易、米哈游、字节跳动等国内大公司纷纷出海,中小企业也无奈转身投资海外。 此外,国际巨头也在游戏领域投入巨资。 海外游戏市场已经是一片红海; 其次,没有国内社交+游戏的流量保障,且缺乏海外业务运营经验,游戏海外往往需要大量投入宣传和发行费用,且发行量仍不足以保证爆款,比如在东南亚市场,《王者荣耀海外版》和《英雄联盟手游》被国内小厂商木通科技的“无尽对决”压制; 其次,由于海外工作室分属不同的游戏公司或工作室,彼此之间存在竞争和竞争。 消费、整合技术优势、发挥协同效应的能力才是投资成功的真正目标。